2024 için 10 favori hisse senedi

2024 yılı ilgili tahminler analizler global borsalara ilişkin pozitif mesajlar veriyor. Dow Jones, Nasdaq, S&P 500 gibi endeksler için beklentiler olumlu. Peki 2024 yılının favori hisseleri hangileri?

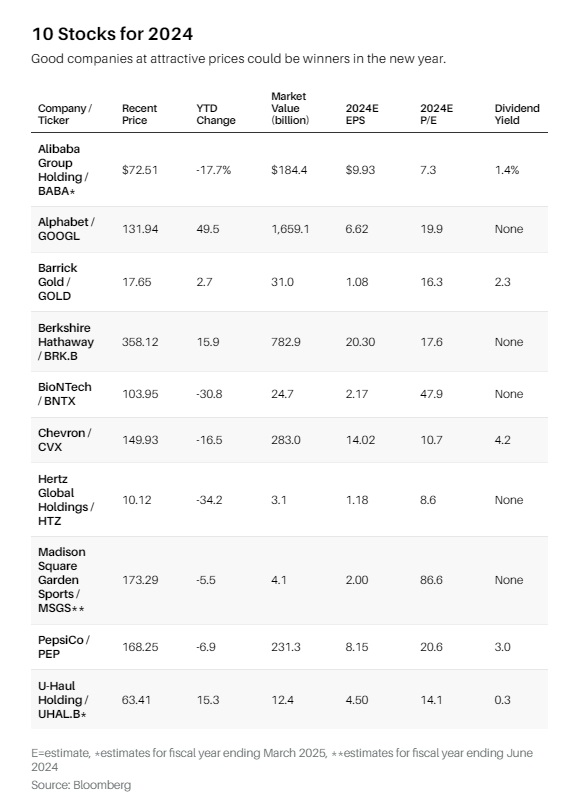

Barron's dergisi, 2024 yılında iyi performans göstereceklerine inandığı 10 hisse senedini seçti. Bu hisseler arasında Alibaba Group Holding, Alphabet, Barrick Gold, Berkshire Hathaway, BioNTech, Chevron, Hertz Global Holdings, Madison Square Garden Sports, PepsiCo ve U-Haul Holding bulunuyor.

Alibaba Grubu

Alibaba, açık ara dünyanın en ucuz teknoloji odaklı şirketlerinden biri.

Alibaba'nın ABD'de listelenen hisseleri, 2023'te yüzde 18 düştükten sonra, Mart ayında sona eren mevcut mali yılda öngörülen kazancın yalnızca sekiz katı seviyesinde işlem görüyor. Bu düşüşle birlikte, gelirde on kat, kazançta ise beş kat artış olmasına rağmen, 72 dolar seviyesindeki hisse senedi, 2014'teki ilk halka arzından sonraki seviyesine geri döndü. Piyasa değeri, en yakın Amerikan rakibi Amazon.com'un %15'inden az. .

Şirket, 184 milyar dolarlık mevcut piyasa değerinin üçte birine eşit olan küçük bir nakit dağının üzerinde duruyor. China Merchants'taki analistlere göre, ana Çin e-ticaret birimi, bulut bilişim ve lojistik işleri ve Ant Financial'daki hisseler de eklendiğinde şirketin parçalarının toplamı hisse başına yaklaşık 130 dolara ulaşıyor; bu da mevcut hisse senedi fiyatının neredeyse iki katı. Hong Kong'daki menkul kıymetler.

Alibaba risksiz değil. ABD çip ihracat kısıtlamaları nedeniyle bulut yazılım işinin halka arz planlarını erteledi ve Çin'de artan rekabet baskılarıyla karşı karşıya kaldı. Ancak Kindred Capital Advisors'ın yönetici ortağı Steve Galbraith, Çin hükümetinin büyük teknolojiye yönelik baskılarından ve durgun yerel ekonomiden kaynaklanan ters rüzgarların hisse senetlerine yansıdığını söylüyor.

Alphabet

Alphabet, 2023'te piyasayı yükselişe geçiren Magnificent Seven hisseleri arasında en iyi bahis olabilir.

Microsoft kadar hızlı büyümesi bekleniyor ve kazançların 2024'te %15 artması bekleniyor; bu da Apple'ın %5'lik büyümesinin üç katı kadar hızlı. Ancak hisseleri bu yıl %50 yükselmesine rağmen yalnızca 20 kat kazançla işlem görüyor; bu hem Microsoft'a hem de Apple'a göre 30 kat indirim anlamına geliyor.

Yatırımcılar, Alphabet'in bulut bilişim bölümündeki büyümenin yavaşlaması, yapay zekanın arama işine yönelik oluşturduğu tehdit ve antitröst incelemesinden endişe duyuyor.

Alphabet'in 30 Eylül itibarıyla 100 milyar doların üzerinde net nakiti var ve şirket maliyetler konusunda disiplinli. Bu, hisseleri geri almak ve hatta temettü ödemeye başlamak için bol miktarda para bırakıyor. Alphabet, piyasaya paralel olarak %1,5'lik bir ödemeyi kolaylıkla destekleyebilir.

Evercore ISI analisti Mark Mahaney, "Alphabet'i temel bir dönüm noktasında gerçek lider teknoloji serilerinden biri olarak görmeye devam ediyoruz" diye yazıyor.

Barrick Altın

Altın madenciliği hisseleri altın fiyatlarına ayak uyduramadı ancak bu, Barrick Gold için değişen yıl olabilir.

Altın madencilerinin metal üzerinde kaldıraçlı oyunlar oynadığı düşünülüyor ancak Barrick hisseleri bu yıl sadece %3 artış gösterirken, altın da %10'dan fazla artışla ons başına 2.036 dolara ulaştı. Yüksek maliyetleri ve beklenenden düşük altın üretimini suçlayın.

Barrick'in yapacak birkaç işi var. Şirket, Nevada ve Dominik Cumhuriyeti gibi yerlerde dünyanın en iyi madenlerinden bazılarına sahiptir ve Afrika'nın en büyük altın üreticisidir. Şirket, çoğunlukla altın ve bir miktar bakır olmak üzere maden üretimini on yılın sonuna kadar %30 oranında artırmayı hedefliyor.

Berkshire Hathaway

Berkshire Başkan Yardımcısı Charlie Munger'in yakın zamanda 99 yaşında ölmesi, Berkshire'daki kilit adam riskinin altını çiziyor; emsalsiz Warren Buffett şu anda 93 yaşında. Buffett'ın yerini doldurmak imkansız ama Berkshire'ı onsuz başarılı olacak şekilde konumlandırdı ve hisseler gayet iyi durumda olacak 2024'te hala dümeninde.

Berkshire'ın durumu, CEO Buffett'ın "Fort Knox" bilançosu olarak adlandırdığı, nakit olarak 150 milyar doların üzerinde, yani şirketin piyasa değerinin yaklaşık %20'siyle başlıyor. Kazançlar da artıyor; Berkshire'ın vergi sonrası işletme kârı 2023'te şu ana kadar yaklaşık %20 arttı. Berkshire'ın nakit parasından elde edilen yüksek faiz geliri ve Geico'daki toparlanmanın da yardımıyla güçlü sigorta taahhüt sonuçları sayesinde bu yıl 40 milyar dolara ulaşabilirler. Berkshire'ın Apple liderliğindeki hisse senedi portföyü harika bir yıl geçiriyor.

Hisse senedi makul fiyatlı görünüyor; tahmini 2023 yıl sonu defter değerinin 1,4 katı ve gelecek yılın tahmini kazançlarının yaklaşık 18 katı değerinde. B Sınıfı hisseler, 356 dolardan, A Sınıfı hisse senetlerine göre %2 indirimle işlem görüyor ve daha iyi bir bahis gibi görünüyor.

UBS analisti Brian Meredith yakın tarihli bir notunda "Berkshire hisseleri belirsiz bir makro ortamda cazip" diye yazdı. A Sınıfı hisse başına gerçek değeri yaklaşık 600.000 ABD Doları olarak belirledi ve son zamanlarda 545.000 ABD Doları olan fiyat hedefini 620.000 ABD Doları olarak belirledi.

BioNTech

BioNTech, tüm Kovid-19 aşı üreticileri gibi 2023'te zor durumda kaldı. Ancak o kadar çok parası var ki, Warren Buffett'ın akıl hocası, ünlü değer yöneticisi Benjamin Graham'ın ilgisini çekebilirdi.

BioNTech, ortağı Pfizer ve rakibi Moderna da dahil olmak üzere Kovid aşısı oyunları , aşılara olan talebe ilişkin şüphelerin artması nedeniyle düşüş yaşadı. Bu endişeler geçtiğimiz hafta Pfizer'in Kovid ile ilgili satışlara yönelik rehberliğini kesmesinin ardından doğrulandı. BioNTech hisseleri 2021'deki zirve noktası olan 447 dolardan şu anda 104 dolar civarında işlem görüyor.

BioNTech'in tek ticari ürünü olan Kovid aşılarından elde edilen kârın 2024'te sona ereceği ve şirketin ilaç hattının heyecan verici olmadığı yönünde olumsuz bir gelişme var. Bu faktörlere atıfta bulunarak, J.P. Morgan yakın zamanda hisse senedinin notunu Zayıf'a düşürdü.

Ancak nakit yakan pek çok biyoteknolojinin aksine, BioNTech'in 2024'te kârlı kalması bekleniyor ve şirketin onkoloji odaklı hattı bazı yatırımcıların inandığından daha umut verici olabilir. BioNTech ayrıca pahalı bir anlaşmada parayı çarçur etmeyeceğini de söyledi.

Ve BioNTech'in 18 milyar dolardan fazla parası var. Bu, şu anki 25 milyar dolarlık piyasa değerinin neredeyse dörtte üçü. Yatırımcılar, Kovid franchise'ı ve ilaç hattı için fiilen sadece 7 milyar dolar ödüyor.

Graham buna güvenlik payı derdi. Biz buna sahip olmaya değer bir hisse senedi diyoruz.

Chevron

2023'te Chevron'da bir miktar parlaklık oluştu ancak şirket, dünyanın en iyi yönetilen büyük enerji şirketlerinden biri olmaya devam ediyor.

150$ civarındaki hisse senedi, 2023'te %16,5 oranında düşüş kaydetti; bu, Exxon Mobil dahil olmak üzere Chevron'un küresel süper büyük emsallerinin herhangi birinden daha kötü. bu da %8 oranında düşüş gösterdi.

Chevron'un düşük performansı hak edildi. Chevron'un Permiyen havzasındaki ve Kazakistan'daki en büyük petrol sahalarından ikisinde üretim açığı vardı ve yatırımcılar Chevron'un Hess'yi satın almak için yaptığı 60 milyar dolarlık anlaşmadan etkilenmemişti. Ana varlığı Guyana'daki devasa offshore sahasının %30 hissesi olan bir şirketin fiyatı.

Petrol ve gaz fiyatlarında son dönemde görülen zayıflık nedeniyle 2024 kazanç tahminlerinin beklentilerin altında kalması ihtimaline rağmen hisseler yine de ucuz görünüyor. Chevron, şirketin Ocak ayında temettüsünü %8 artırma planına göre tahmini 2024 kazancının 10,7 katı seviyesinde işlem görüyor ve getirisi %4,2. Hess anlaşması tamamlandıktan sonra şirket ayrıca yıllık 20 milyar dolarlık hisseyi, yani hisselerinin yaklaşık %6'sını geri satın almayı planlıyor.

Adams Funds'da analist olan Greg Buckley, Chevron'un emsallerine göre daha düşük riskli bir büyüme profiline sahip olduğunu ve %15 indirimle işlem yaptığını söylüyor ortalama nakit akışı çarpanına ulaşacak ve Hess anlaşması tamamlandıktan sonra toplam getirisi (temettüler artı geri alımlar) yaklaşık %12 olacak. "Değerleme ikna edici" diyor.

Hertz

Hertz'in elektrikli araçlara yönelik yüksek profilli hamlesi bir başarısızlıkla sonuçlandı ancak hisse senedi 2024'te kazanan olacak kadar ucuz görünüyor.

Barron's hisse senedi bu yılın başlarında 18 dolara yakın işlem gördüğünde Hertz'e olumlu bir çağrı yaptı, ancak hisseler neredeyse %50 düşüşle 10 dolar civarına geriledi. Basitçe açıklamak gerekirse, Hertz'in elektrikli araçlara yönelik büyük bahisi (rakibi Avis Budget Group'un tahmini %2'sine karşılık filosunun yaklaşık %11'i) kötü gitti. Tesla ağırlıklı filosunun onarım maliyetleri yüksek ve Hertz, otomobiller büyük fiyat indirimleri nedeniyle satıldığında tahmin ettiğinden daha az alıyor. Şarj ve menzil sorunları nedeniyle müşteriler de arabalara meraklı değil.

Ancak kiralık araba sektörü, ABD pazarının %90'ından fazlasının Enterprise, Avis ve Hertz tarafından kontrol edildiği bir oligopoldür. Bu, fiyatlandırmanın rasyonel kalması gerektiği anlamına gelir. Kâr tahminlerindeki kesintilere rağmen Hertz, 2024 tahmini 8,6 kazançla ucuz bir şekilde işlem görüyor; 3,1 milyar dolarlık piyasa değeri ise biraz daha büyük olan Avis'in yarısından az. Ayrıca Hertz'i neredeyse %60 hisseyle kontrol eden yatırımcı grubunun, hisselerin ucuz kalması halinde kamu hissedarlarını satın almayı teklif etme ihtimali de mevcut.

Deutsche Bank analisti Chris Woronka, mevcut hisse senedi fiyatının "sabırlı yatırımcılar için son derece cazip" olduğunu yazdı.

Madison Square Garden

MSG Sports, spor dallarındaki en değerli profesyonel takımlardan ikisine sahip: New York Knicks ve Rangers.

Sportico'nun tahminlerine göre Knicks ve Rangers'ın serveti sırasıyla 7,4 milyar dolar ve 2,45 milyar dolar. Ancak şirketin sadece 4,2 milyar dolarlık mevcut piyasa değeri artı 300 milyon dolarlık net borcu bunun yarısından daha az bir değere sahip. Şu anda 173 dolar civarında olan hisse, beş yıl önceki seviyesinin altında.

Bu, kontrolü elinde bulunduran Dolan ailesine gönderme yapan "Dolan indirimi"ni de hesaba katarsak çok ucuz. Başkan Jim Dolan, Eylül ayında Barron'a şirketin her iki takım için de tam satış yapmayacağını ve kısmi satışla ilgilenmediğini söyledi. ikisi de.

Boyar Research başkanı Jonathan Boyar, "Piyasa bu kupa varlıklarına oldukça cezalandırıcı bir 'Dolan indirimi' uyguluyor" diyor.

Hisse senedine hisse başına 300 dolardan fazla değer veriyor. Şirketin Knicks veya Rangers'taki azınlık hisselerini satması, büyük miktarda hisse geri alması veya düzenli temettü ödemesi gerektiğini söylüyor. Nihai getiri tüm şirketin satışı olacaktır ve varlık değerindeki indirim göz önüne alındığında muhtemelen çok fazla olumsuzluk olmayacaktır.

Boyar, Dallas Mavericks'in ömür boyu sahibi olacağı düşünülen Mark Cuban'ın yakın zamanda takımın çoğunluk hissesini Adelson ailesine sattığını belirtiyor.

MSGS hisseleri zayıflıyor çünkü yatırımcılar Dolanların bir şeyler yapmasını beklemekten yoruldu. Bekleyiş 2024 yılında sona erebilir.

PepsiCo

"Ozempic etkisi" ve yatırımcıların geleneksel temel tüketici ürünlerine olan azalan ilgisi bu yıl PepsiCo hisseleri üzerinde baskı yarattı. Ancak kilo verme ilaçlarının PepsiCo'nun atıştırmalık yiyecek ve içecek serisi üzerindeki etkisi muhtemelen minimum düzeyde olacaktır.

Her ne kadar adını alkolsüz içecekten alsa da Pepsi, Doritos, Cheetos ve Lay's patates cipsi üreticisi Frito-Lay'de sınıfının en iyisi atıştırmalık yiyecek serisine sahiptir. Frito-Lay şirketin karının yarısından fazlasını üretiyor ve bu da Pepsi'nin şekerli sodaya Coca-Cola'ye göre daha az bağımlı olmasını sağlıyor.

Kilo verme ilaçlarının atıştırmaları sınırlayacağına dair korkular, PepsiCo'nun 168 dolarlık hisselerinin 2023'te %7 düşmesine neden oldu. Ancak kendinden emin Pepsi, Ekim ayında hisse başına kazanç artışını en yüksek seviyesinin zirvesinde sunmayı beklediğini söyledi. Bu yıl öngörülen %13'lük kazancın ardından 2024'teki haneli yıllık hedef. Hisse senedi, beş yıllık ortalamanın altında, gelecek yılın tahmini kazancının 20,6 katı seviyesinde işlem görüyor. Aynı zamanda %3 getiri sağlıyor ve geçen yaz %10'luk artış da dahil olmak üzere 51 yıldır üst üste temettüsünü artırdı.

Ozempic'e gelince, kullanımı yaygın olmaktan çok uzak; belki 2024'te nüfusun %1'ini kapsayacak.

Jefferies analisti Kaumil Gajrawala yakın tarihli bir müşteri notunda "Pepsi kapsamımızdaki en dayanıklı şirkettir" diye yazdı.

Amerikalı yiyiciye karşı bahis oynamak nadiren işe yarar.

U-Haul Holding

Ülke çapındaki kamyon filosuyla kendin yap taşıma işine hakim olan U-Haul Holding kadar rekabet gücü yüksek çok az işletme var.

U-Haul'un Penske ve Budget dahil rakipleri onun çok küçük bir kısmı. ABD ve Kanada'daki 23.000 lokasyonu ve yaklaşık 200.000 kiralık kamyonu göz önüne alındığında, bu, ağ etkisi yaratan en üst düzey iş. 12 milyar dolarlık şirket, istikrarlı bir şekilde oldukça büyük bir kişisel depolama işi kurdu ve şu anda sektörde üçüncü sırada yer alıyor ve karşılaştırılabilir şirketlere göre tek başına 8 milyar dolar değerinde olabilir.

U-Haul'un piyasa konumu göz önüne alındığında, UHAL.B koduyla işlem gören oy hakkı olmayan hisse senedi ucuz görünüyor. Hareketliliğin azalması nedeniyle kazancın bu mali yılda 4,50 dolara düşmesi beklenirken, hisseler son dönemdeki 63 dolardan kazancın yaklaşık 14,1 katı değerde seyrederken, uzun vadeli görünüm de güçlü görünüyor.

U-Haul'un Wall Street'te neredeyse hiç yayını yok. Şirketin yaklaşık yarısına sahip olan Shoen ailesi tarafından özel bir şirket gibi yönetiliyor.

Kindred Capital'den Galbraith, "U-Haul gibi bu kadar baskın bir marka ve bu kadar son derece iyi ve muhafazakar bir şekilde yönetilen bir işletme bulmak zor" diyor. Şirketin Berkshire Hathaway için harika bir satın alma olacağını söylüyor.